创新高!公募密集布局QDII基金 近一年新申报多达118只

- 今日资讯

- 2025-04-15

- 69

创新高!QDII基金火了

中国基金报记者 李树超 张玲

近年来,海外投资持续受到市场关注,主要投资海外市场的QDII基金也迎来密集布局。数据显示,2023年新成立的QDII基金数量已创下历年新高,且在公募持续申报下,目前仍有逾80只产品排队候批中。

多位业内人士表示,近年来,部分海外市场阶段性有所表现,吸引了投资者关注。公募公司重视QDII产品布局,一方面可持续完善产品线,另一方面,也满足了投资者多元化资产配置需求,有利于提升投资者获得感。展望后市,投资新兴市场的QDII指数产品有望成为布局重点。

公募密集布局QDII基金

近一年新申报多达118只

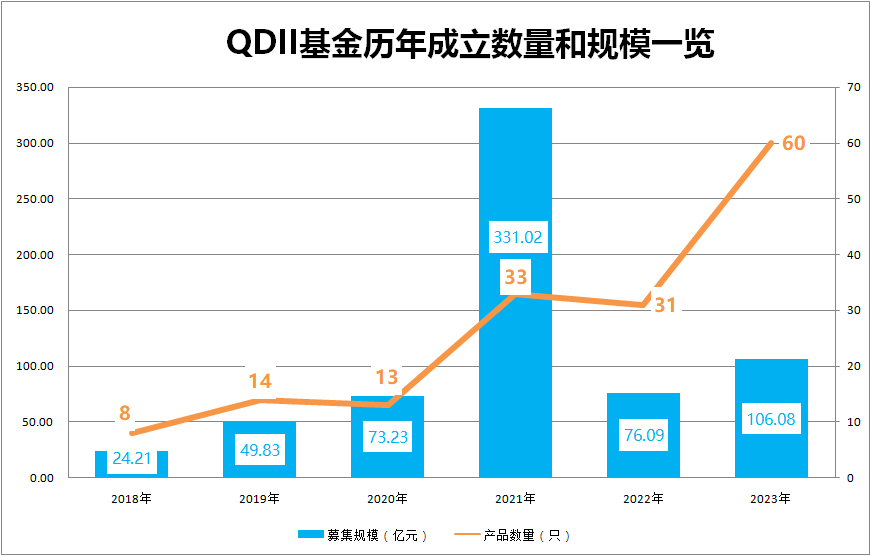

Wind数据显示,截至2024年1月19日,2023年以来新成立的QDII基金已达61只。其中,2023年QDII基金成立数量达60只,创下历年新高;募集规模达到106.08亿元,仅次于2021年,位居近五年的第二高。

从QDII产品申报情况来看,截至1月19日,2023年以来陆续申报的QDII基金已达118只。其中已有37只产品获批,9只产品“批而未发”,更有81只产品排队候批。显然,QDII基金已成为基金公司的“必争之地”。

从基金公司角度看,截至1月19日,2023年以来申报QDII基金最多的为华泰柏瑞基金,达到14只(统计包含联接基金)。嘉实、南方基金布局也超过10只以上,汇添富、博时、华夏基金等也位居市场前列。

对此,华泰柏瑞基金相关人士表示,2023年以来海外市场相对亮眼,投资者布局海外市场的热情持续升温。同时,通过投资海外市场实现多元配置的需求也在日益提升。为更好满足投资者逐渐增长的海外投资需求,基金公司纷纷在QDII产品上重点布局。

一位大型公募投研人士直言,近几年来,与A股相关性较低的部分海外市场有阶段性表现,在吸引投资者关注的同时,也让越来越多的投资者意识到多元化、国际化配置的重要性。

上述大型公募投研人士认为,基金管理人重视QDII产品,一方面是基于拓展投资渠道的考量,持续完善产品线;另一方面,也是基于帮助投资者构建更加均衡的投资组合,进而帮助提升投资者获得感。

谈及当前的布局时点,该投研人士进一步表示,资金总是逐利而行。当前QDII基金热度升温的背后,正说明增量资金关注度较高。但需要明白的是,QDII基金的两极分化也是较为明显的。如目前投向美股、日本股市的QDII基金因业绩突出,持续受到资金青睐,并有多只相关的QDII暂停大额申购,有的甚至连续停牌提示溢价风险。

“建议投资者不要盲目追赶热度,而应按照自身风险承受能力及对海外相关市场、产品的了解程度,从资产配置整体角度来选择QDII基金。”该投研人士补充道。

未来发展空间广阔

新兴市场或成重点布局方向

近年来,随着各家机构持续布局海外市场,QDII投资额度也在持续扩容。

根据国家外汇管理局数据,截至2023年12月末,我国QDII投资额度累计批准1655.19亿美元,相较于年初增幅达3.6%。此外,2023年,易方达、广发、华夏等19家基金获批新增额度,并有3家首次获批投资额度。

QDII基金的产品规模也在不断增长,根据中基协数据,截至2023年11月末,全市场280只QDII基金总规模达4016.49亿元;前11月规模增长接近750亿元,增幅达23%,在各类基金中增幅靠前。

展望QDII产品发展方向,华泰柏瑞基金相关人士认为,投资新兴市场的QDII指数产品有较大的发展空间。当前我国QDII指数产品主要覆盖香港、美国、英国、法国、德国、日本、韩国等主要发达市场,很多具备较***展和投资潜力的新兴市场均未覆盖。未来,随着新兴市场在全球经济结构中的占比提升,新兴市场指数产品有望成为我国QDII的重点布局方向。

上述大型公募投研人士也表示,QDII基金的主要作用是跨市场的资产配置,海外市场和A股市场相关性较低,QDII基金能满足配置海外资产、分散投资的需求,有助于回避单一市场风险。从资产配置多元化角度看,随着投资理念日益理性和成熟,QDII基金仍具有广阔发展空间。

“不过,因QDII总额度固定,导致QDII基金在面临持续大额净申购时会出现额度不足的情况,可能导致交易价格进一步偏离基金净值,加剧溢价风险。”该投研人士称。

该投研人士还补充道,目前申报的QDII基金中,投资主题广泛,既涵盖了石油天然气、新能源车、创新药、半导体等已有布局的细分主题,也涵盖了软件产业、人工智能、电子竞技、美股红利、智能驾驶等尚未有布局的细分主题。因此,在投资QDII基金时,投资者更要注重该基金所投向的区域、行业主题等属性。

博时基金指数与量化投资部基金经理万琼也建议,投资者在布局QDII产品时,应明确资产的风险收益特征,匹配自己的风险承受能力。根据自身的风险偏好,尽可能做好大类资产的配置,坚持长期投资、定期定投。

美债基金走俏

超半数已限购

中国基金报记者 张玲 张燕北

近期,QDII基金限购动作频频,除投资日本股市、印度股市的QDII产品外,还有不少美元债基金也发布了“限购令”。

多位业内人士表示,随着美联储降息预期升温,美债基金正持续受到投资者关注。为了保证产品平稳运行,保护基金持有人的利益,不少美债基金***取了限购措施。

多只美债基金限购

近期,多只美债基金相继宣布限制大额申购或暂停申购。

如易方达中短期美元债于1月17日发布公告称,为了保证基金的平稳运作、保护基金持有人的利益,即日起将单日限额调至30万元。大成全球美元债也于1月11日暂停大额申购,其中人民币份额单日限制不超过1000万元,美元份额单日限制不超过200万美元。工银全球美元债更是自去年12月下旬起暂停申购,且至今仍未打开申购。

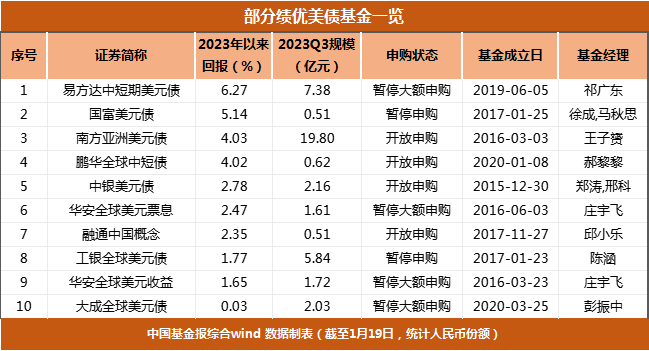

Wind数据显示,截至1月19日,超半数美元债基金处于限制大额申购或暂停申购状态。从业绩表现来看,美元债基金产品自2023年以来平均收益率为2.24%,其中,易方达中短期美元债、国富美元债分别以6.27%、5.14%的涨幅排在前两位,且目前均为限购状态。

规模方面,截至2023年三季度末,美元债基金合计规模达54亿元,相较于年初规模增幅达21%。

西南证券张刚认为,一方面,美债基金在去年第四季度获得了靓丽业绩,吸引投资者加码投资;另一方面基金公司也在规避风险,避免投资者大举申购,导致基金被动性增仓。

张刚表示,美债价格呈现强劲的升势,主要是国际投资者对美联储降息的强烈预期。进入2024年后,无论是美联储官员还是欧洲央行官员均发表鹰派讲话,认为降息需要观察经济数据,或晚于市场预期,金融市场则显得有些操之过急。另外,经济数据显示美国通胀出现加剧迹象。“基于对美联储实施降息的时点可能大幅延后的判断,部分基金公司作出了限购的决定。”

北京一家基金公司表示,随着美联储加息进入尾声,美债资产的热度也越来越高,自去年四季度以来,许多美债基金获得大量资金申购。而近期美债基金密集限购主要有两方面原因。一是基于互认基金制度规定、外汇额度控制,由于投资者需求旺盛,人民币认购额度超限使基金不得不限购或暂停申购;二是虽然美联储降息预期升温,但美国通胀仍有韧性,叠加今年的美国大选,短期美债收益率走势不确定性增加。

美债收益率或将高位波动

展望美债资产的后市表现,多位受访机构人士认为,在美联储不持续大幅降息的前提下,美债收益率很难出现流畅持续的单边下行趋势,2024年呈现高位波动的可能性较大。

博时基金指出,考虑历史上基准利率维持高位的时间长度,美债利率在年度维度仍有下行空间;但当前降息预期仍明显抢跑,未来几个月美国经济韧性与宽松预期的反复拉锯可能带来美债利率的持续波动。

“分析美债资产,需要考量两大因素。”西南证券张刚认为,一是地缘政治因素对汇率的影响,二是美联储货币政策。近期俄乌、巴以等多个地区地缘政治危机此起彼伏,若国际地缘政治危机持续恶化,将对美元汇率形成支撑。货币政策方面,尽管距离2%的通胀目标尚远,但由于***债务压力不断加大,美联储自8月份以来便一直按兵不动。

北京一位公募人士分析,2024年降息预期会随着经济数据和美联储表态出现波动。在美联储不持续大幅降息的前提下,美债收益率很难出现流畅持续的单边下行趋势。

美债基金配置价值几何?

考虑到2025年美国可能正式进入衰退期,2024年或是美债的重要配置窗口期。

据上述北京公募人士介绍,美元债主要的收益来源分为三个方面:票息收入、资本利得、汇兑损益。从票息收入来看,目前十年期美债收益率为3.9%,持有到期收益较为可观。从资本利得来看,长期看美债利率中枢大概率是下移的,待降息预期兑现,债券的票面价值将上升,资本利得空间有望拓宽。“汇率损益方面则较难判断。”他表示。

风险方面,业内人士提醒,美债利率下行节奏或不会一帆风顺,需要警惕美国经济数据韧性和美联储表态带来的利率波动。

[免责声明]本文来源于网络,不代表本站立场,如转载内容涉及版权等问题,请联系邮箱:83115484@qq.com,我们会予以删除相关文章,保证您的权利。转载请注明出处:http://www.ufengwp.cn/post/40321.html